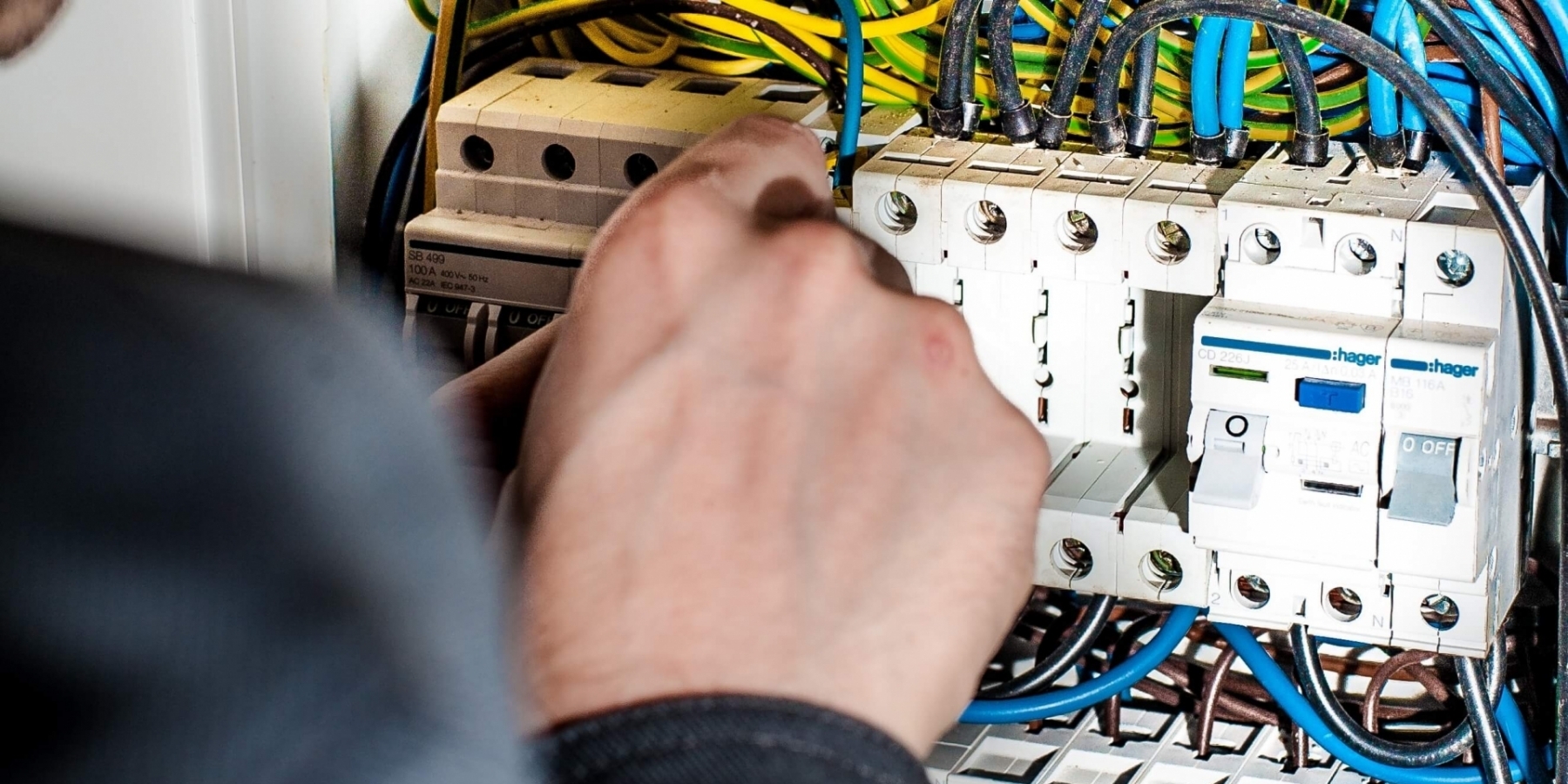

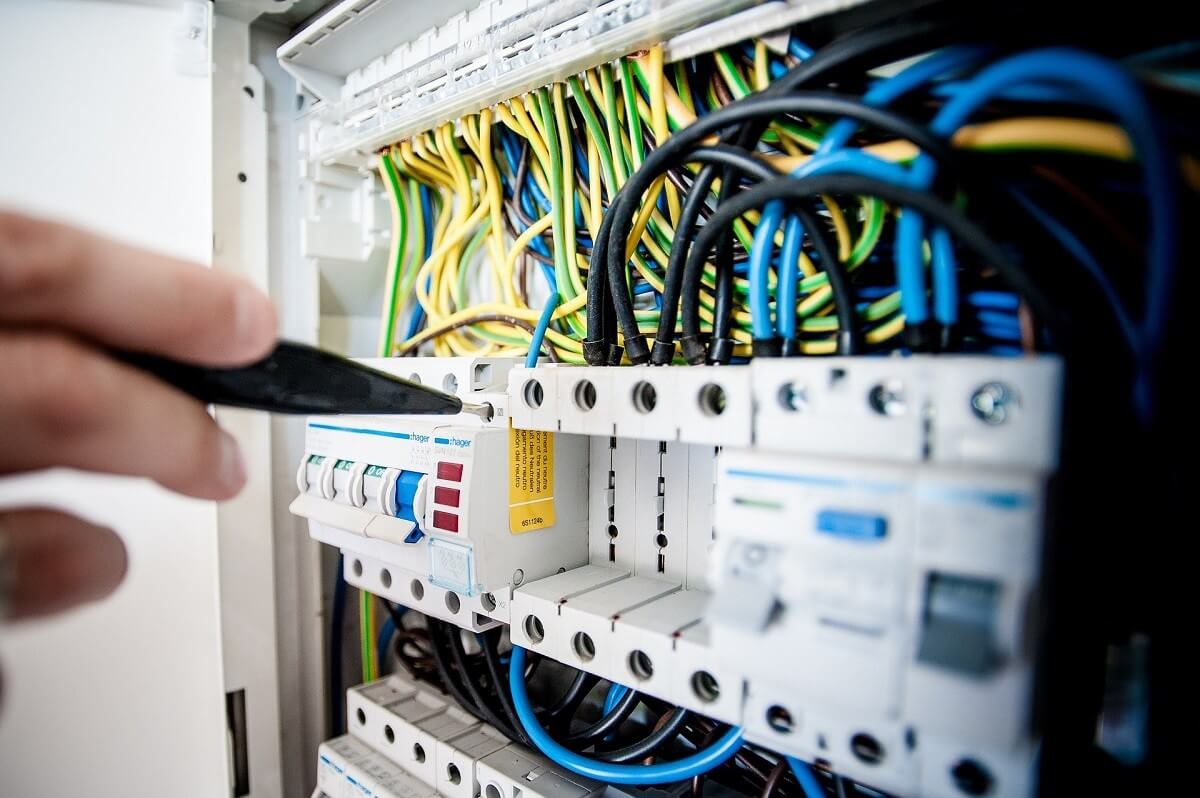

In den vergangenen Jahren hat die Zahl der elektrischen Geräte und Einbauten stark zugenommen. Hinzu kommt die wachsende Zahl an Fahrzeugen, die elektrisch betrieben werden: Autos, Pedelecs, E-Scooter. Um vor allem dem Personen- und Brandschutz gerecht zu werden, müssen elektrische Anlagen deshalb regelmäßig von einem Fachmann überprüft werden. Die Prüfung ist für alle Unternehmen gesetzlich vorgeschrieben und bei Zuwiderhandlungen können hohe Strafen verhängt werden. Im Schadenfall droht außerdem der Verlust des wichtigen Versicherungsschutzes.

Komplizierte Vorgaben führen in der Praxis aber zur Verunsicherung. Wann und in welchen Abständen muss geprüft werden? Was muss geprüft werden? Wie muss geprüft werden? Wer darf prüfen?

Unterschiedliche Prüffristen

Die DGUV Vorschrift 3 (Unfallverhütungsvorschrift der Berufsgenossenschaft) dient vor allem dem Personenschutz. Die Klausel 3602 ist die Feuerklausel der Versicherer, die für Ihren Versicherungsschutz relevant ist.

Beiden liegen unterschiedliche Fristen zur Überprüfung der elektrischen Anlagen und Betriebsmittel zugrunde. Sie müssen jedoch eingehalten werden, um im Falle eines Schadens weder strafrechtlich verfolgt zu werden, noch den eigenen Schutz zu verlieren.

Die behördliche Prüfpflicht DGUV- Vorschrift sieht alle vier Jahre eine Prüfung der elektrischen Anlagen und ortsfesten Betriebsmittel vor. Ortsveränderliche elektrische Betriebsmittel müssen alle sechs Monate geprüft werden. Zur Prüfung ist eine Elektrofachkraft ausreichend.

Die versicherungsvertragliche Prüfpflicht gemäß Klausel 3602 sieht eine jährliche Prüfung durch einen Fachingenieur oder Sachverständigen vor. Das kann aufwendig und teuer werden.

Hier finden Sie mehr Informationen zur Elektroprüfung im Hotel.

Indirekte Versicherungskosten sparen

Während gesetzlich-behördliche Regelungen (Ziel: Personenschutz) starr sind, können vertragliche Klauseln (Ziel: Sachschutz) durchaus angepasst werden. Fritz & Fritz Spezialkonzepte für Hoteliers bieten nicht nur die Verlängerung von Prüfintervallen (bei Mängelfreiheit der Anlage), sondern auch eine Vereinfachung der Prüfung. Prüft ein Elektromeister, so kann das mehrere tausend Euro billiger werden als bei gleicher Prüfung durch den VdS-anerkannter Sachverständigen.

In diesem Zusammenhang empfiehlt es sich auch, einmal die Regelung bei grob fahrlässiger Obliegenheitsverletzung zu überprüfen und gegebenenfalls anzupassen. In jedem Fall sollten die regelmäßigen Prüfungen ordentlich dokumentiert sein und auch die Prüfung von privaten Elektrogeräten einbeziehen (sofern es kein Verbot gibt), die die Mitarbeiter an ihren Arbeitsplatz mitbringen. Denn auch dafür sollte Ihr Vertrag den Versicherungsschutz übernehmen!

Share